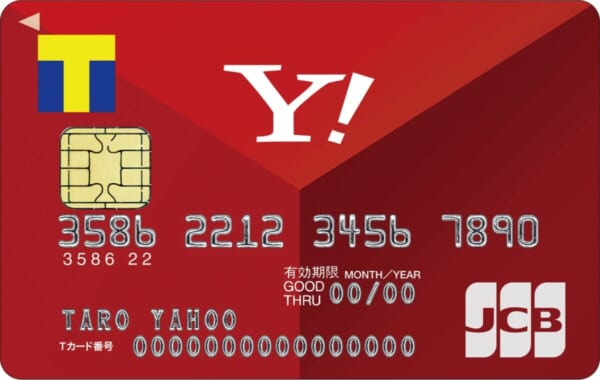

「JCBカードを作りたいけど、どのカードがおすすめなの?」

JCBカードは日本が世界に誇るクレジットカードの国際ブランドで、プロパーカードを9種類発行しています。

プロパーカードとは、クレジットカードの国際ブランドが直接発行するカードで、JCB以外にはアメリカン・エキスプレスやダイナースクラブがあります。

JCBのプロパーカード(以後JCBカード)は年会費やポイント還元率、付帯サービスや特典などが大きく異なり、どれを作ったらいいか迷っている人も多いのではないでしょうか。

ぜひ、記事を通して各カードの特徴を理解し、あなたのカード選びに役立ててください。

JCB CARD W/W plus Lの申し込みはこちら

JCB CARD W/W plus Lの特徴

18歳〜39歳の年齢制限がある

ポイント還元率は1%

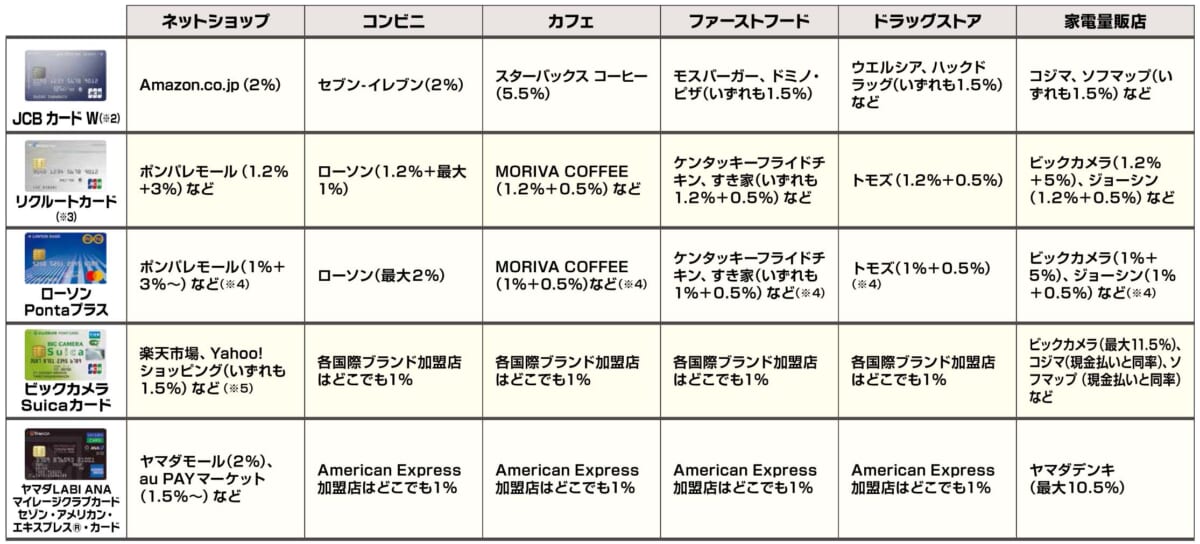

Amazonやセブンイレブン、スターバックスでポイント還元率が大幅優遇

この記事でわかること

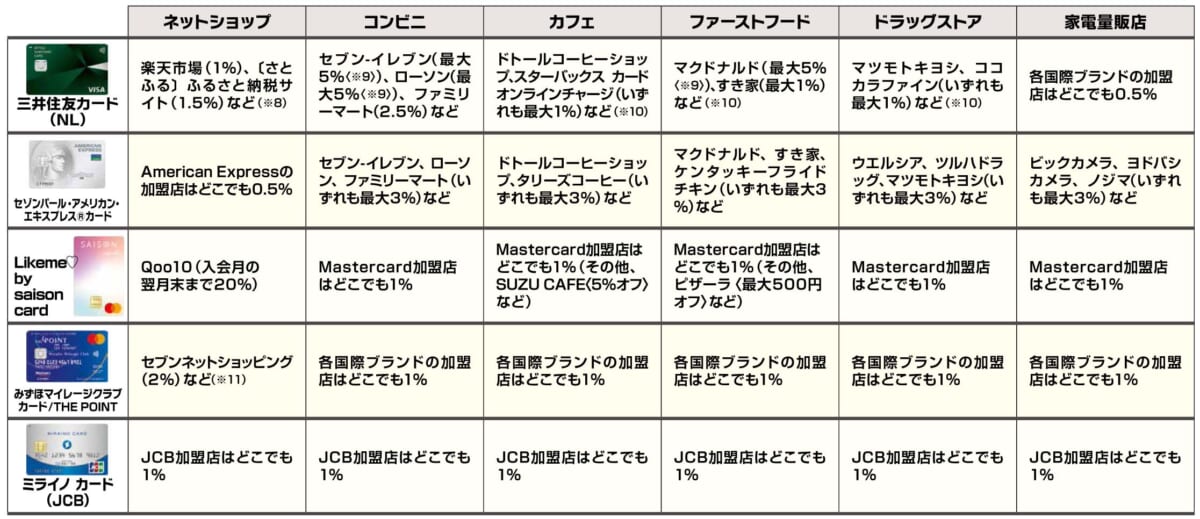

JCBカードを一覧表で紹介

JCBのプロパーカードは9種類あります。

それぞれの年会費やポイント還元率などの基本情報を一覧表でまとめました。

各カードの詳しい情報は「JCBカードをカードランク別で紹介」 の見出しでまとめています。

詳細はそちらでチェックしてみてください。

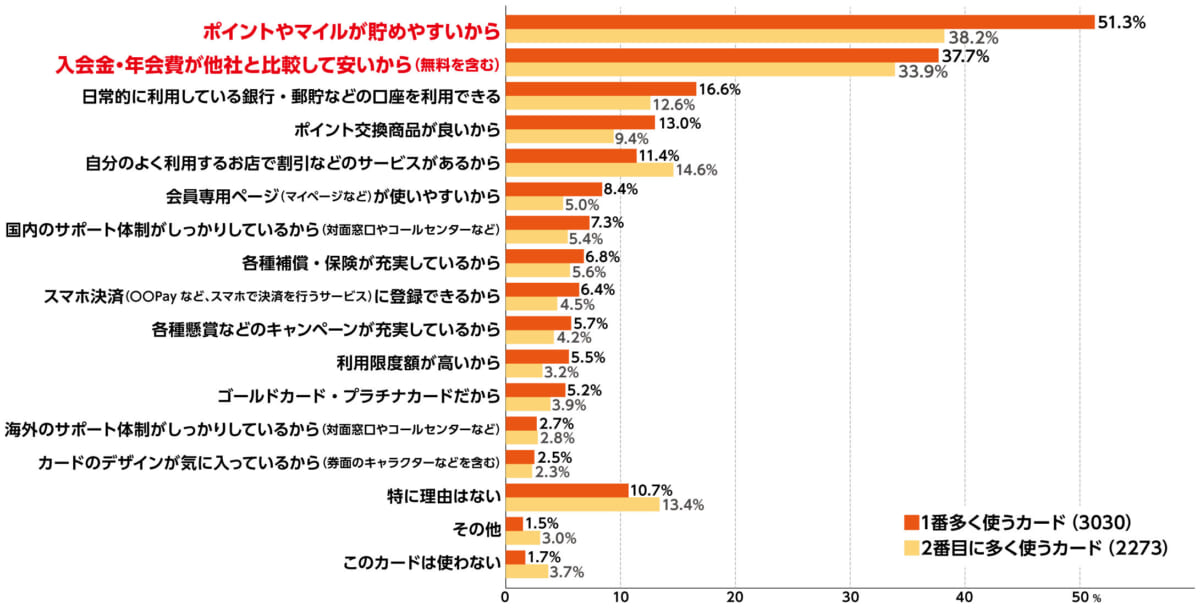

自分にあったJCBカードを選ぶためのポイントを紹介

ここでは、JCBカードを選ぶときのポイントを下記の4つに絞って紹介していきます。

カードの種類やランクによって内容が大きく変わってきます。

選ぶポイント①:年会費

JCBカードの年会費は、無料から高いもので5万円を超えるカードがあります。まず、前提として年会費の支払いが生活の負担になってしまうようなカードは選ばないようにしてください。

年会費が有料のカードは、次に紹介するポイント還元率や特典、付帯サービスで得られるメリットを吟味し、支払う価値があると判断したときにのみ作るといいでしょう。

JCBカードは年会費無料のカードであっても「JCBのサービスサイト」や「JCBオリジナルシリーズ」などの独自サービスを利用することができます。

初めてJCBカードを作る場合は「JCB CARD W/W plus L」や「JCB一般カード」から作ることをおすすめします。

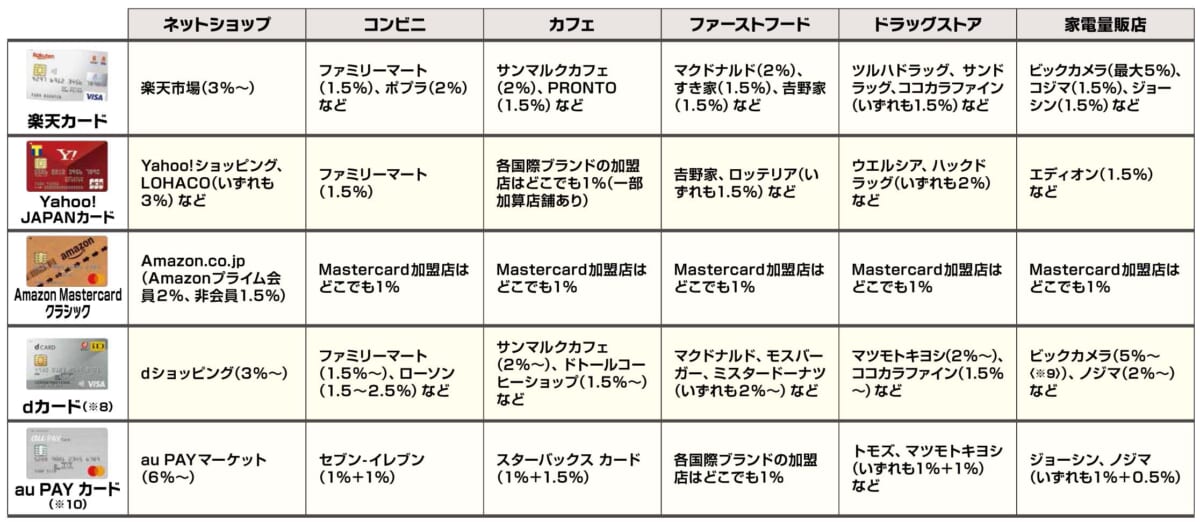

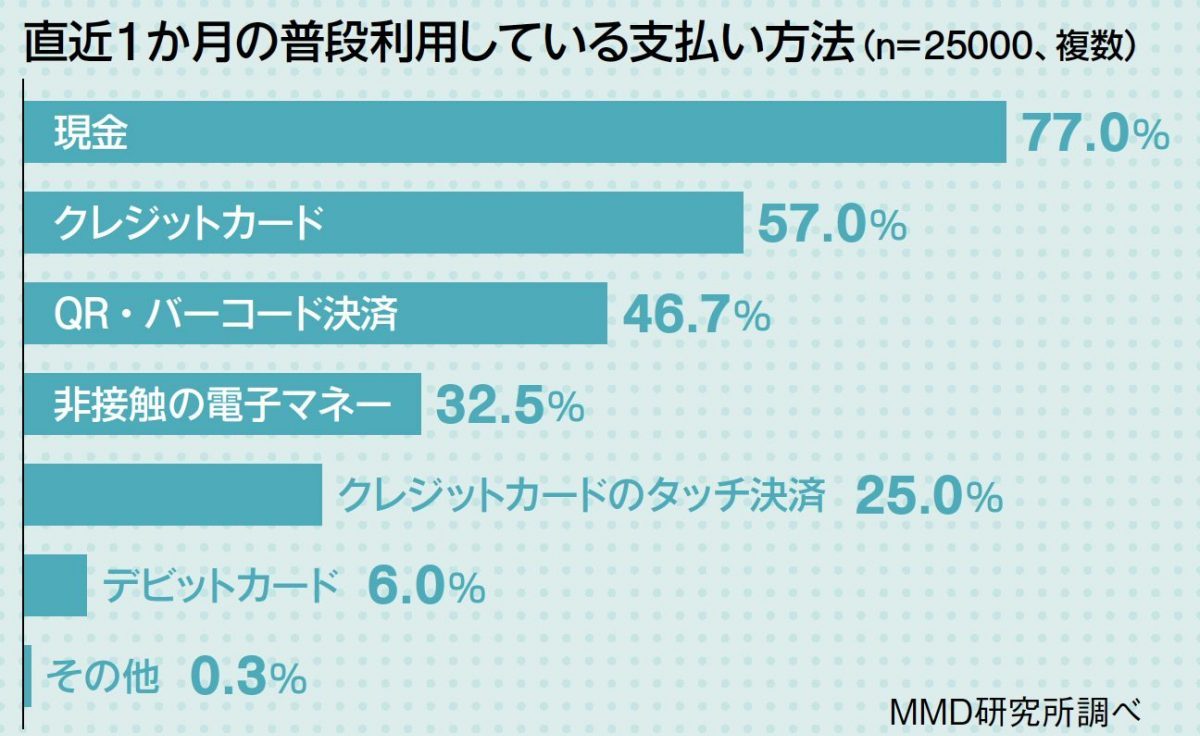

選ぶポイント②:ポイント還元率

JCBカードには基本ポイント還元率「0.5~1%」のカードがあります。

基本ポイント還元率とは、カードの利用額に対して付与されるポイントの割合のことです。お得にポイントを貯めたい場合は「1%」のカードを選ぶことをおすすめします。

JCBカードでは ”OkiDokiポイント” と呼ばれるポイントが付与されます。

他社のポイントやギフトカード、マイルにも交換できますが、カードによってポイントの有効期限が異なるので注意が必要です。

一般カードでは2年、ゴールドカードでは3年、プラチナ以上では5年というのが有効期限の目安です。せっかく貯めたポイントを無駄にすることのないように、期限は頭の片隅に入れておくようにしてください。

選ぶポイント③:特典、付帯サービス

JCBカードの特典、付帯サービスは豊富で内容はカードによって内容は大きく異なります。

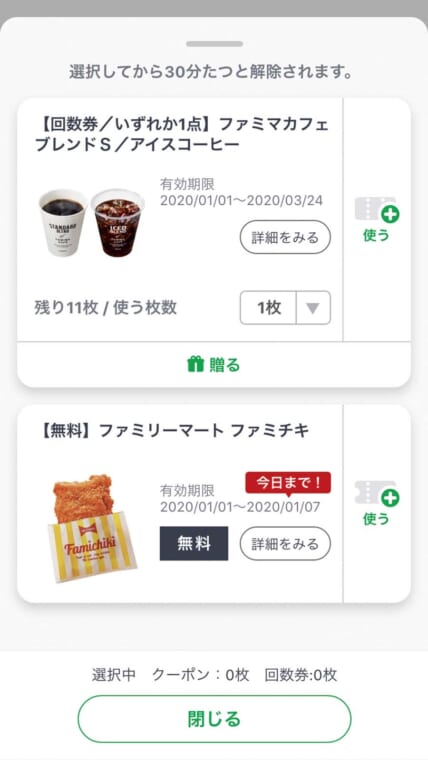

特典は、ホテルを優待価格で利用できる、会員限定のクーポンが発行される、Amazonやセブンイレブンなどのお店でポイント還元率がアップするなど、日常のあらゆるシーンで活用できることでしょう。

また、付帯サービスとしてカードに保険がついていることがあります。

保険は自動・利用付帯の2種類があり、利用付帯の場合は旅行費用支払いが条件になることがあるので注意が必要です。

特典や付帯サービスは、一見豪華に見えても自分がまったく利用することがないものもあります。本当に必要なものかどうかを判断してカードを選ぶようにしてください。

選ぶポイント④:入会キャンペーン

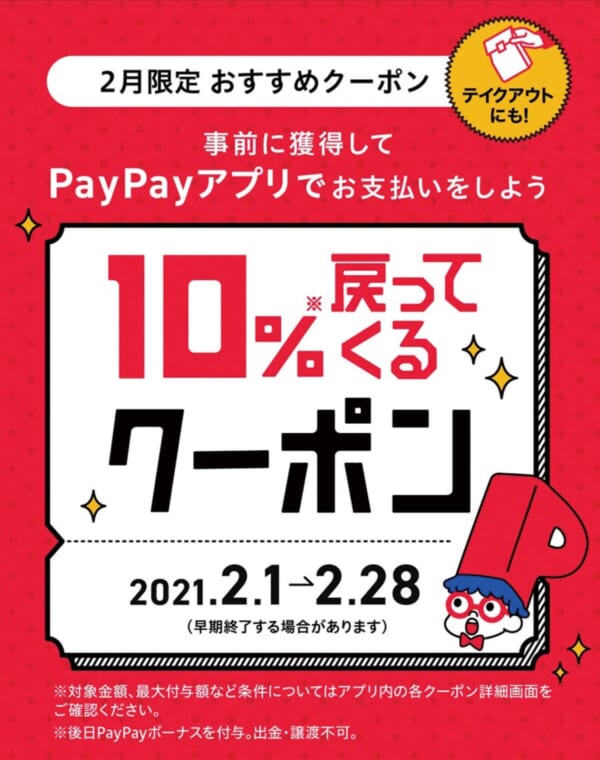

JCBカードでは、定期的に入会キャンペーンを開催しています。

例えば、2022年7月現在は「JCB CARD W/W plus L」「JCB一般カード」「JCBゴールド」「JCBプラチナ」4枚のプロパーカードのキャンペーンがあります。

今回のキャンペーンでは、Amazonの利用金額の20%(カードによって上限が異なる)がキャッシュバックされますよ。

キャンペーン内容は2ヶ月に一度くらいのペースで変わりますが、最近はAmazonの利用額に応じたキャッシュバックが多いです。大きな買い物をする予定のある人は、JCBカードのキャンペーンを活用すると、普段よりお得に購入できるかもしれませんね。

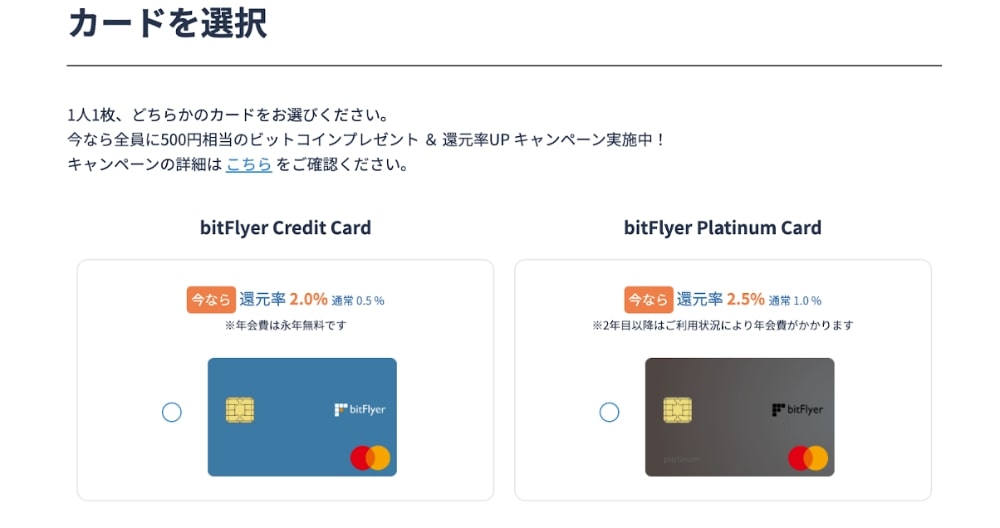

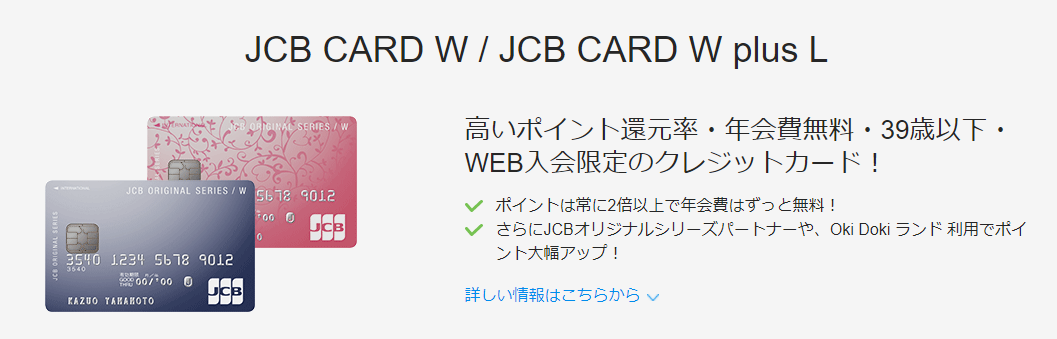

【コスパで選ぶなら】「JCB CARD W/W plus L」

※JCB CARD W とJCB CARD W plus Lの違い

注目ポイント

18歳以上から39歳以下までが作れる、年会費無料でコスパ抜群のイチオシカード

JCBカード唯一のポイント基本還元率1%

Amazonやセブンイレブンでポイント還元率2%にアップ

JCB CARD W/W plus Lは、年会費無料ながらも基本ポイント還元率が1%のコスパのいいカードです。

申し込みには年齢制限があり、18歳以上39歳以下の方しか作ることができません。カードを持っている間に39歳を超えた場合にも、年会費無料で使い続けることができます。

JCB CARD W/W plus Lの大きな特徴として、Amazonやセブンイレブン、スターバックスでポイント還元が優遇される点があります。

取り扱い店舗と還元率は下記のとおりです。

※公式サイトは●倍表記になっています。

ポイント還元が優遇されるための条件に「いつでもポイントアップ」と「ポイントアップ登録 必要」の2つがあります。

「いつでもポイントアップ」 は特に手続きが必要ありませんが「ポイントアップ登録 必要」の記載がある場合は、公式サイトから登録を行い、オンライン店舗の場合はJCBオリジナルシリーズのサイトを経由する必要があるので、忘れずに行うようにしてください。

さらに、海外旅行保険も付帯。旅行期間は3ヶ月で、その間に発生した治療費用や携行品(身の回りの物)を盗まれたりした際に発生した金額が補償されます。

海外旅行時にも心強いカードと言えるでしょう。

ただ、保険は利用付帯であることに注意が必要です。

公式サイトには「搭乗する公共交通乗用具」または「参加する募集型企画旅行」の料金の支払いをした場合に適用と記載されています。

旅行時の公共交通機関の支払いやパッケージツアーの支払いがなかった場合には海外旅行保険は適用されません。

保険適用条件の詳しい内容は、JCB保険コンサルティングデスクに確認するようにしてください。

JCB CARD W/W plus Lは年齢制限があるものの、年会費無料でポイント還元率1%で、実用的な特典が豊富で非常にコスパのいいカードです。今対象年齢に入る方は、早めに申し込むようにしてくださいね。

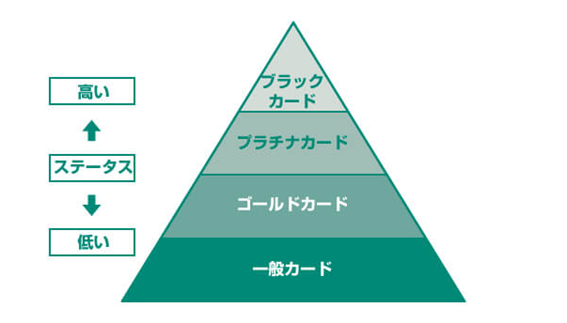

JCBカードをカードランク別で紹介

ここからは、JCBカードを4つの部門に分けて紹介していきます。

カードは一般→ゴールド→プラチナ→ブラック の順番で審査が厳しくなります。

ゴールドやプラチナ、ブラックカードは一定以上の収入や、JCBでの支払い実績などが必要です。

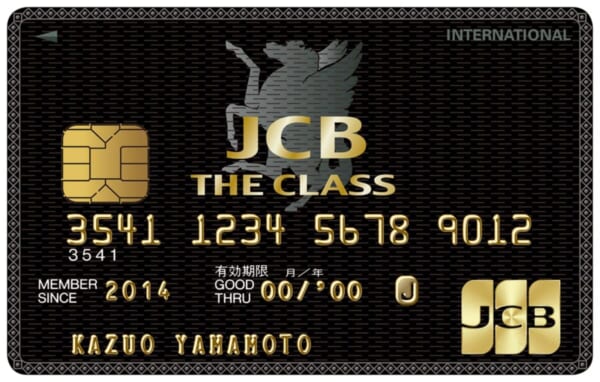

特に、ブラックカードであるJCB ザ・クラスは、厳しい条件を満たした人のみが作れる完全招待制のカードであり、作りたくても作れない最上位カードでもあります。

ランクが上がるにつれて年会費も高くなります。これからJCBカードを作る方は、自分が負担なく支払いができるランクのカードを選ぶといいでしょう。

JCBカード 一般カード部門

この見出しでは、一般ランクの下記3枚のカードを紹介します。

どれも年会費が無料、もしくは手ごろな金額ながら、役立つ特典が満載のカードです。

最初は一般カードから作ることになる人がほとんどになるはずです。

特に「JCB一般カード」はゴールド、ブラックを作るときの条件である支払い実績の計算対象のカードであり、ランクアップを目指す方は必見です。ぜひ詳細をチェックしてみてください。

JCB一般カード

注目ポイント

お得な年会費で特典が手厚いスタンダードなJCBカード

海外旅行保険と国内旅行保険が付帯

最短当日の発行が可能

JCB一般カードは、年会費が税込1,375円(条件付き無料)でポイント還元率が0.5%、海外・国内旅行保険が付帯するカードです。

最短即日で発行されるカードであり、すぐにカードが必要な方にも適していると言えるでしょう。

JCB一般カードでも、Amazonやセブンイレブンなどのポイント優待パートナー店で利用すると普段より還元率がアップします。

JCB CARD W/W plus Lと比較すると0.5%低い数字ですが、それでも高い還元率をほこります。

特に、セブン-イレブンやスターバックスなどのお店の利用頻度が高い方には必見のカードです。

JCB一般カードには海外・国内旅行保険も付帯します。最高補償額3,000万円、治療費用は100万円まで補償など、内容も手厚いです。

ただ、JCB一般カードの保険も利用付帯なので、旅行時の交通機関の支払いを行う、もしくは旅行に必要な費用の支払いを行う必要があるなど、条件があることには注意しましょう。

また、JCB一般カードを海外で利用するとポイント還元率が1%にアップします。

JCBブランドは欧米や米国で使えるお店は少ないですが、アジア諸国やグアム、ハワイなどでは使えることがあるので、取り扱い店舗を見つけた場合は積極的に利用してみてください。

「JCB一般カード/PARTNER WITH POINT」は、JCB一般カードの機能そのままに、Amazonでポイントがさらに+1倍のカード!Amazonをよく利用する方におすすめです!

JCB一般カードは、初めてJCBカードを作る方や安い年会費のカードがほしい人におすすめできます。

ぜひ下記のリンクから詳細をチェックしてみてください。

JCB CARD R

注目ポイント

JCB CARD Rはリボ払い専用カード

Jポイント基本還元率は2%

リボ払いは手数料がかかるので注意

JCB CARD Rの年会費は無料で、支払いが必ずリボ払いになるカードです。

購入時に ”一括払いで”と告げても引き落とし時にはリボ払いになるので注意してください。

リボ払いとは利用残高に関わらず、毎月一定金額を支払い続ける方法です。支払いを計算しやすくなるメリットがある反面、支払額に対して金利手数料が日割りで加算された額を余計に支払うデメリットがあります。

JCBのリボ払いの金利手数料は15%(年利)です。利用状況によっては下がることもありますが、最初のうちはこの15%という数字が基本となると考えていいでしょう。

基本ポイント還元率は2%で、JCBカードの中でももっとも高い数字です。

さらに「JCBオリジナルパートナー」も利用可能で、ポイント優待店でさらにポイントが貯まりやすくなります。

しかし、ほとんどの場合で、貯まるポイント以上に支払う手数料が大きくなります。

リボ払いを十分に理解した上で利用するようにしてください。

JCB CARD Rには、海外旅行保険が付帯。最高補償額が2,000万円で、治療費用や携行品損害なども付帯するものの、あくまで旅行時の交通機関の支払い、もしくはパッケージツアーの支払いを行うことが条件となる利用付帯の保険です。

JCB CARD Rに向いている人

基本ポイント還元率2%でポイントを貯めたい リボ払いで毎月の支払額を一定にしたい

JCB LINDA

注目ポイント

JCB LINDAは女性向けの特典が充実したカード

「LINDAボーナス」でポイント還元率アップ

JCB LINDA/JCB CARD W plus Lのオフィシャルサイトが利用可能

JCB LINDAは ”「キレイ」をサポート!賢い女性向けクレジットカード” というテーマにもあるように、女性向けの特典が充実したカードです。

男性でも作ることができますが、対象の特典が少なくメリットもあまりないので、男性が一般カードを選ぶ場合は「JCB CARD W/W plus L」や「JCB一般カード」にするといいでしょう。

J女性向けのカードのデザインで、2022年7月現在「Jモチーフ」「ストライプ」「イマージュ」の3種類があります。どれもおしゃれで、お財布の中が華やかになるようなデザインです。また、女性向けの特典も充実しています!

年会費は無料ですが、データ維持料が毎月税込110円かかり、2月と8月の年2回まとめて請求が行われます。

年会費は “学生” “JCB LINDAで月々の携帯電話の支払いをしている” “支払金額が1万円以上” などの条件で支払いを免除されるので、無料となるハードルも低いです。

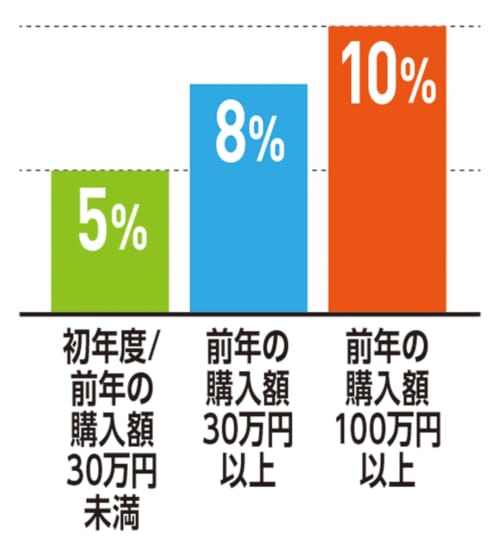

ポイント基本還元率は0.5%ですが「LINDAボーナス制度」では年間の利用料金が税込50万円に達すると1%、税込100万円に達すると翌月から1.5%になります。

またJCB LINDAとJCB CARD W plus Lの会員が使える「JCB LINDA/JCB CARD W plus Lオフィシャルサイト」では、会員限定の優待価格での利用やポイントが優遇され、プレゼント抽選も毎月行われています。

「スターバックス」「BUYMA」「プリンスホテル」など、有名サービスやお店がラインナップされているので、ぜひ公式サイトをチェックしてみてください。

JCB LINDAに向いている人

年会費無料のカードを持ちたい 女性向けのサービスを利用したい

JCBカード ゴールドカード部門

続いて、下記3枚のゴールドカードを紹介していきます。

ゴールドカードは年会費が高くなるものの、それに応じたサービスが利用でき、社会的なステータスを証明できるカードになります。

JCB ゴールドとJCB GOLD EXTAGEは、招待がなくても申し込みすることが可能です。

一般カードで物足りなさを感じる人は、ぜひ2つのカードの検討をしてみてください。

JCBゴールド

注目ポイント

JCBゴールドはJCB一般カードの上位版のカード

海外、国内旅行保険が自動付帯で補償も手厚い

国内の主要空港やハワイ ホノルルの国際空港のラウンジを無料で利用できる

JCBゴールドは、JCB一般カードの上位ランクとしての位置づけにあるカードで、JCB一般カードで得られる特典は網羅しています。

年会費は税込11,000円でJCBカードの中ではやや高い部類に入りますが、他社のゴールドカードと比較すると平均的な金額です。

JCBゴールドは、JCB一般カードよりも旅行に関する補償や特典が充実。国内の空港やハワイ ホノルルの国際空港では空港ラウンジを利用可能。世界1,100箇所以上に展開するワンランク上のラウンジサービス「ラウンジ・キー」では、入場料32ドルを支払うことでドリンクサービスや軽食、電話やFAX、会議室やシャワーまでも使うことができます。

海外、国内旅行保険も自動付帯。カードを持っているだけで対象となります。

最高補償額は1億円で、治療費用は300万円、携行品損害は50万円まで補償されるなど、手厚い内容です。

海外航空機損害遅延保険も付帯し、飛行機が遅延した場合に発生した費用(条件あり)も補償してくれるので、急なトラブルの出費にも対応可能です。

JCBゴールドを利用することで、JCBゴールド ザ・プレミアやJCB ザ クラスの招待状が届くことがあり、将来的にランクアップをしていきたいと考えている人にも向いているカードと言えます。

一定以上の年収が必要とされるゴールドランクのカードですが、JCBゴールドは年収350万円でも作れたという情報をインターネット上で確認できました。

JCBゴールドにメリットを感じる方は、ぜひ申し込みを検討してみてはいかがでしょうか。

JCBゴールドに向いている人

一般カードよりワンランク上の補償が欲しい さらに上のランクを目指したい

JCBゴールドに向いていない人

カードの年会費を払いたくない あまり旅行にいかない

JCBゴールド ザ・プレミア

注目ポイント

JCBゴールドを一定額以上利用すると招待が届く完全招待制のカード

JCBゴールドの特典や保険に加えて、さらにランクが上のサービスを受けられる

コンシェルジュのおすすめレストランの予約や、厳選されたホテルを会員限定プランで利用できる

JCBゴールド ザ・プレミアは、JCBゴールドで2年連続で税込100万円以上利用した方のみが申し込みできる招待制のカードです。

JCBゴールド ザ・プレミアはJCBゴールドの上位カードであり、JCBゴールドの特典を受け継いでいます。

年会費と特典に違いがあります。

特典はJCBゴールド ザ・プレミアでは「プライオリティ・パス」「JCBプレミアムステイプラン」「グルメルジュ」が付帯。

世界の空港1,300カ所以上でラウンジを利用可能、ハイアットやリッツ・カールトンといった日本有数の高級ホテルを会員専用価格で宿泊、JCBコンシェルジュデスクが厳選したレストランを利用できます。

JCBゴールド ザ・プレミアは招待制のカードであり年会費も高めですが、それに値する特典を備えた高スペックなカードです。

興味のある方は、まずJCBゴールドで実績を作るところから初めてみてください。

JCBゴールド ザ・プレミアに向いている人

毎月の利用額が多い ゴールドより上のサービスを利用したい

JCBゴールド ザ・プレミアに向いていない人

年会費の支払いが負担と感じる 会食や出張、旅行をあまりしない

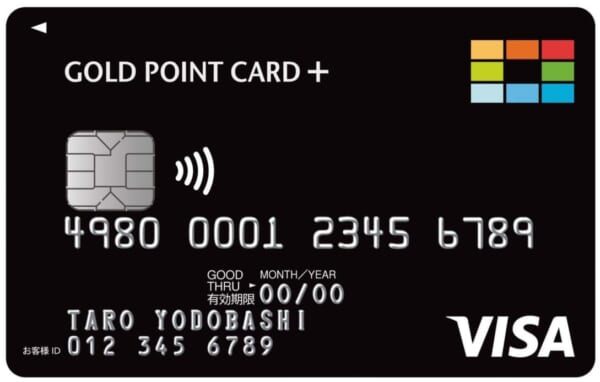

JCB GOLD EXTAGE

注目ポイント

申し込みに年齢制限がある若者向けゴールドカード

カードの初回更新時(申し込みから5年後)にJCB ゴールドへ切り替え

入会後は3ヶ月目まではポイント基本還元率1.5%、それ以降は0.75%

JCB GOLD EXTAGEは、20歳以上29歳以下(学生は不可)の年齢制限があるゴールドカードです。

年会費は税込3,300円と、ゴールドランクのカードとしては格安です。

最長5年しか持つことができないカードで、初回更新時にはJCBゴールドへの切り替えが行われます。

獲得したポイントは引き継がれるものの、年会費は税込3,300円→税込11,000円とアップ。JCBゴールド以外のカードを持ちたい場合は、一度解約手続きが必要です。

JCB GOLD EXTAGEには、ポイントが貯まりやすいという特徴があります。

入会後3ヵ月間はポイントが1.5%、4ヶ月目以降も0.75%ポイントが還元、さらに海外での利用時は0.5%ポイントが加算されます。

入会後の3ヶ月間は積極的に支払いに使っていくといいでしょう。

旅行保険も充実しており、海外と国内旅行保険が付帯しています。

最高5,000万円までの補償や携行品損害は50万円まで補償され手厚いですが、利用付帯であることは注意しましょう。

保険を利用するには、JCB GOLD EXTAGEで旅行時の交通機関の支払いをするか、パッケージツアーなどの申し込みをする必要があります。

JCB GOLD EXTAGE若者向けのカードということもあり、年収は200万円代でも作れたという情報も確認できました。20歳〜29歳で、年会費が安めのゴールドカードが欲しい人におすすめしたいカードです。

JCBカード プラチナカード部門

JCBのプラチナランクのカードは「JCBプラチナ」1枚のみです。

注目ポイント

JCBゴールドの上位版で、プラチナランクのカード

最高補償額1億円の海外、国内旅行保険が自動付帯

「JCB Platinum」で厳選されたサービスを利用できる

JCBプラチナは、JCBゴールドの上位版で年会費が税込27,500円のカードです。プラチナランクであるものの、招待制ではなくインターネットから申し込みが可能です。 JCBカードの中ではトップのJCBザ・クラスに次ぐステータスを備えており、洗練されたサービスを提供しています。

JCBが自信をもって提供する「JCB Platinum」では、下記4つのサービスを利用できます。

グルメ・ベネフィット

JCBプレミアムステイプラン

プライオリティ・パス

プラチナ・コンシェルジェデスク

「グルメ・ベネフィット」 は、厳選された国内レストランの所定メニューを2名以上で予約すると、1名分の食事代が無料。

大事な会食やプライベートの機会に活用できる、実用的なサービスと言えるでしょう。

「JCBプレミアムステイプラン」 と「プライオリティ・パス」 は、JCBゴールド ザ・プレミアでも受けられるサービスと同じです。

ハイアットやリッツ・カールトンを優待価格で利用でき、世界各国の約1,300ヵ所以上のラウンジを無料で利用できます。

「プラチナ・コンシェルジェデスク」」 は24時間365日利用可能なJCBプラチナ限定のサービスで、国内・海外のホテルや交通機関の手配を無料で行ってくれます。

ゴルフ場やレストランなどの相談も可能で、出張時にはかなり役立つサービスです。

さらに、最高補償額1億円の海外・国内旅行保険が自動で付帯します。

海外・国内航空機遅延保険もついて、旅行や出張時にも心強いですね。

JCBプラチナ申し込み時の審査は、最低でも年収400万円以上が必要になるという情報を確認できました。

ステータスにこだわったカードで上級のサービスを利用したい方は、ぜひJCBプラチナの申し込みを検討してみてください。

JCBカード ブラックカード部門

JCBのブラックカードは「JCBザ・クラス」1枚のみです。

注目ポイント

JCBが誇る最上位ランクの完全招待制カード

「ザ・クラス メンバーズ・セレクション」で年に一度お好きな商品をプレゼント

東京ディズニーリゾートで会員専用ラウンジが利用できるなど、限定特典多数

JCBザ・クラスは、JCB最上位ランクの完全招待制のブラックカードです。

招待が来る条件は明かされていませんが、インターネット上では「年間300万円以上の支払いを3年以上継続し、累計額が1,000万円を超えた場合」に招待する手紙が届くという記載を確認できました。

JCBザ・クラスには以下のサービスが付帯しています。

グルメ・ベネフィット

JCBプレミアムステイプラン

プライオリティ・パス

ザ・クラス メンバーズ・セレクション

ザ・クラス コンシェルジュデスク

ザ・クラス 名食倶楽部

東京ディズニーリゾート 会員限定ラウンジ

このうち「グルメ・ベネフィット」「JCBプレミアムステイプラン」「プライオリティ・パス」 はJCBゴールドやJCBプラチナと同じサービスなので、ここでは説明は割愛します。

「ザ・クラス メンバーズ・セレクション」 は、JCBザ・クラスの目玉とも言える特典です。

年1回カタログギフトが送られてくるサービスで、2万円〜3万円相当の商品がずらり。

東京ディズニーリゾートやUFJのチケットをはじめ、高級和牛やワイン、家電や自転車、ゴルフグッズなど豊富な品ぞろえです。

「ザ・クラス コンシェルジュデスク」 は ”もう一人の秘書がいる” というコンセプトの手配・予約代行サービスです。

旅行先の手配や接待でのゴルフ場の案内など、様々な手配を行ってくれます。

「ザ・クラス 名食倶楽部」 は、毎年1〜2回東京と大阪で開催される豪華ランチパーティーのことです。

名だたるレストランのスペシャルメニューを堪能できる人気企画で、毎年募集後はすぐに満席となってしまうようです。

「東京ディズニーリゾート 会員限定ラウンジ」 は、JCBザ・クラスの会員のみが利用できるラウンジのことです。

ラウンジでは、飲み物サービスや記念撮影、アトラクションの優先搭乗などの特典を受けられます。

JCBザ・クラスを持つまでのハードルは非常に高いです。しかし、一度取得することで社会的なステータスが証明され、上質なサービスを受けることができます。JCBザ・クラスは選ばれた人だけが持てる最上級カードと言えるでしょう。

JCBザ・クラスに向いている人

最高ランクのカードを持ちたい 最上級のサービスを利用したい

JCBザ・クラスに向いていない人

カードのランクに興味がない サービスに魅力を感じない

JCB会員向けのサービスについて

続いて、JCB会員向けのサービスを紹介していきます。

上記6つのサービスのうち、カードによっては使えないサービスもあります。

各サービスの見出しでは、最初に一覧表を使ってカード毎に利用可能かどうかを示した上で、詳細を解説していきます。

JCBのサービスサイト MyJCB

My JCBは、毎月の利用金額やポイント残高と有効期限の確認、リボ払い・分割払いの設定、実施中のキャンペーンへの応募など、自身のJCBカードに関する情報を確認・設定できるサービスです。

JCBのプロパーカードでなくても「354」「355」「3573」で始まるカードであれば利用可能です。

利用するにはMy JCB IDが必要なので、お持ちでない方は公式サイトより発行手続きを行いましょう。

JCBでは紙の明細書を発行すると1通あたり税込88円かかるので、My JCBでのWEB明細へ移行するのがおすすめです。

WEB明細は最大15ヶ月までさかのぼることができ、紛失の心配なくいつでも確認できる便利なサービスです。

また、ポイントの有効期限も確認できます。

一般カードで獲得したポイントは原則2年に設定されており、忘れている間に失効していることもあるかもしれません。

無駄にすることないように、ポイントの有効期限は定期的に確認するようにしてくださいね。

JCBオリジナルシリーズ

JCBオリジナルシリーズは、JCBの国際ブランドとしての技術やサービスを詰め込んだ高性能なカードのことを言います。

強固なセキュリティが整備され、優待店のポイントアップや手厚い保険など、豊富な特典が備わっています。

特徴の一つに、Amazonやセブン-イレブン、メルカリやモスバーガーなど提携店で大幅にポイントアップすることがあります。

JCB CARD W/W plus Lの見出しでも紹介していますが、合計60件以上のお店と提携しており、この記事ではすべてを紹介しきれません。

あなたが普段利用しているお店も必ずあるはずなので、ぜひ一度公式サイトをチェックしてみてください。

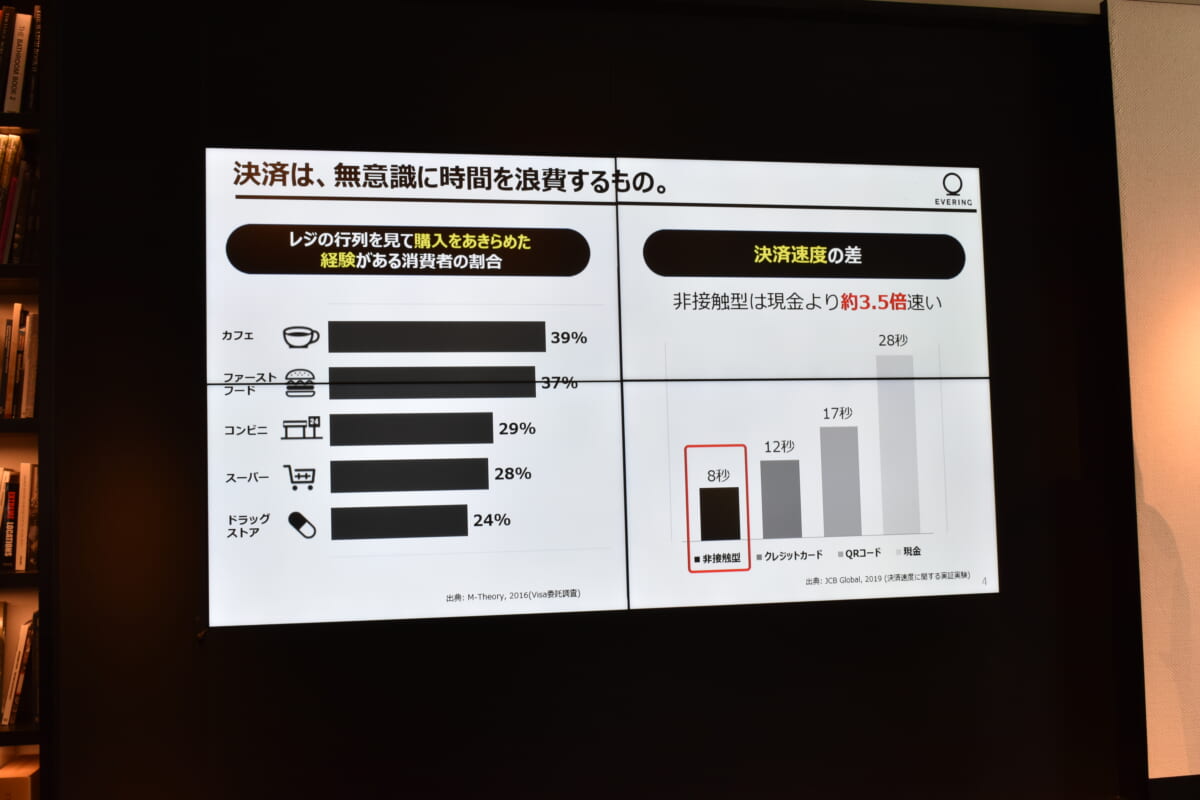

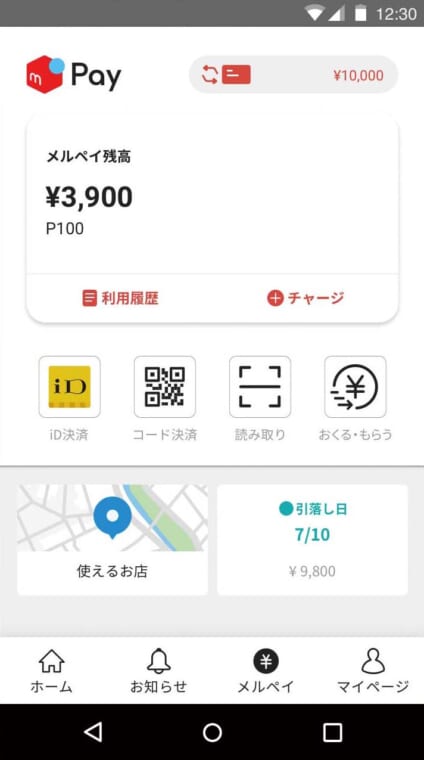

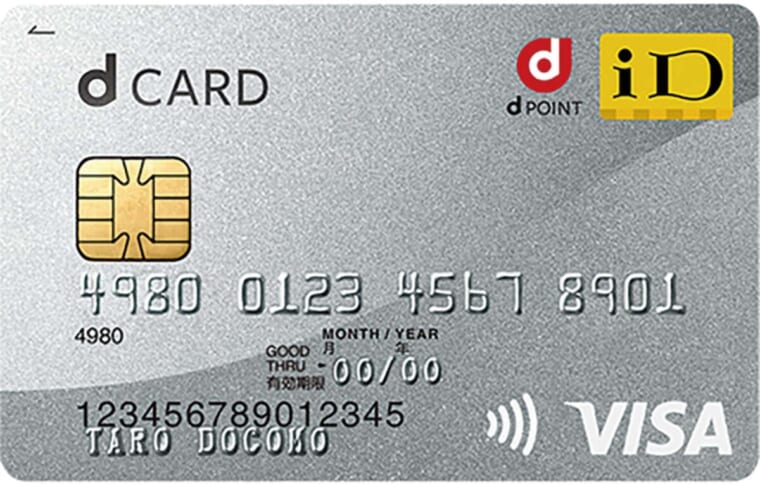

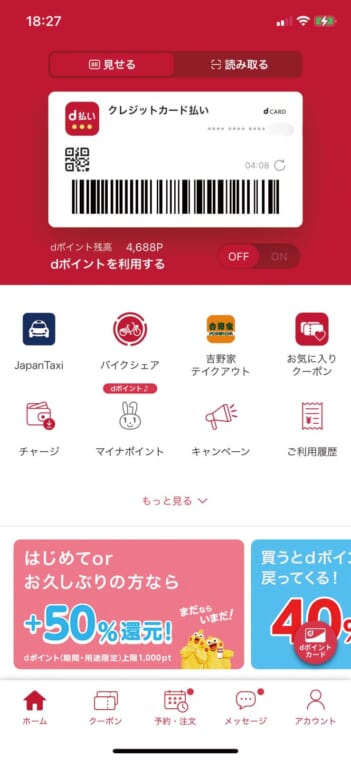

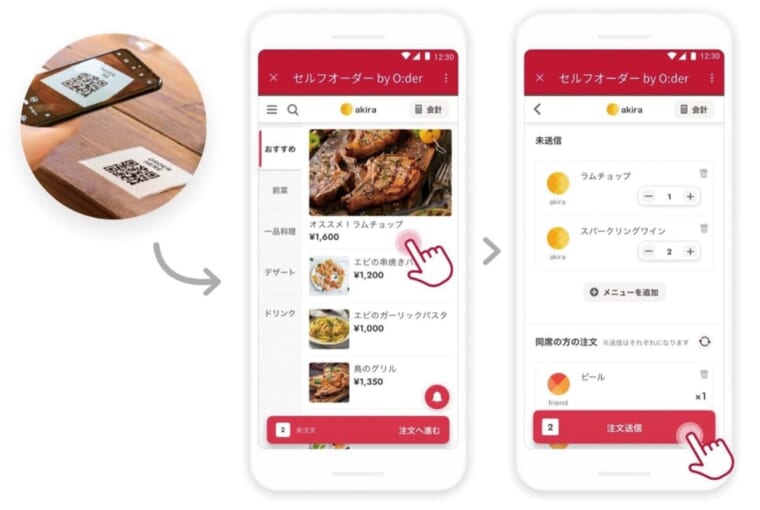

また、JCBオリジナルシリーズのカードは、タッチ決済やスマホ決済、IC決済にも対応しています。

中でもタッチ決済とスマホ決済の2つは、サインや暗証番号の入力の手間がなく決済が完了する便利な決済方法です。

簡単な登録で利用できるようになるので、カードを作った際にはぜひ活用してみましょう。

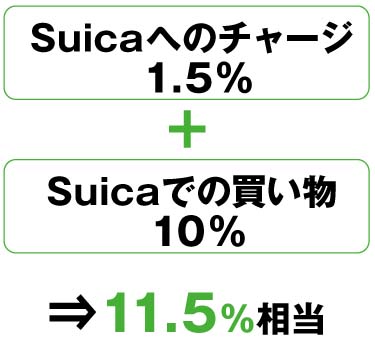

OkiDokiランド

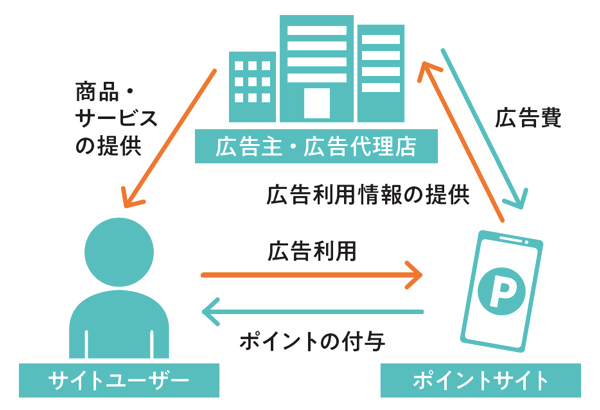

OkiDokiランドは、My JCB IDとパスワードでログインできるポイント優待サイトです。ユーザーはOkiDokiランドを経由してサイトに飛び、オンラインショッピングをすることで、ポイント還元率がアップします。

ポイント還元率がアップするOkiDokiランドは、JCBオリジナルシリーズの特徴とも一部被っており混乱する人もいるかもしれません。

2つの間には下記の違いがあります。

OkiDokiランドには旅行や百貨店、家電や取り寄せグルメ、チケットや本・CDなど幅広いお店が揃っています。

オンラインショッピングをする際は、取り扱いがないか一度確認してみるといいですね。

ちなみに、OkiDokiランドとJCBオリジナルシリーズの両サービスでAmazonの取り扱いがあります。

商品によってはOkiDokiランドを経由して購入する方がポイントが多く還元されることがあるので、利用時には両サイトを確認してお得に利用しちゃいましょう。

JCB STAR MEMBERS(スターメンバーズ)

JCB STAR MEMBERS(スターメンバーズ)は、JCBのプロパーカードの中で「JCB CARD W/W plus L」「JCB CARD R」「JCB LINDA」「JCB GOLD EXTAGE」を除くカードに付帯するサービスです。

内容は下記の2つがあります。

JCBでは利用金額によってメンバーランクが変わり、それに応じてポイントが優遇されたり、キャンペーンでの当選確率がアップします。

次の見出しでは2つについて詳しく解説しています。

OkiDokiボーナスアップ

「Oki Doki for ORIGINAL」「Oki Dokiポイント CLASSIC」「Oki Doki for Debit OS」「Oki Doki for OS(Biz)「Oki Doki for OS(法人)」「Oki Doki for Debit OS(法人)」の方

上記会員以外の方

OkiDokiボーナスアップでは「ポイントプログラム」「集計期間中の利用合計金額(税込)」「使っているカードの種類」の3つによってメンバーランクがつけられ、どれくらいポイントがアップするかが決まります。

カードのランクが高いほど上位のメンバーランクが用意されており、ポイントアップ率も高いです。

集計は2021年12月16日〜2022年12月15日の間に行われ、特典は2023年2月〜2024年1月分に適用されます。

毎月の支払いをまとめることで50万円〜100万円は届きやすい金額なので、ぜひ上位のメンバーランクを目指してみてください。

キャンペーンチャンスアップ

※メンバーランク条件はOkiDokiボーナスアップの見出しで紹介した表を参照

キャンペーンチャンスアップとは、メンバーランクを上げることでJCBが指定するキャンペーンでの抽選が優遇されるサービスのことです。

例えば、JCBゴールドでスターαPLUS/スターαのメンバーランクにいる場合は抽選口数が6倍。さらに「スマリボ」というショッピング支払いが自動でリボ払いになるサービスに登録している場合には7倍となります。

JCBでは、最大3万円がキャッシュバック、最大10万円分の旅行クーポンがプレゼントなど、お得なキャンペーンが大量に開催されています。続々と更新されるので、キャンペーンサイトは定期的にチェックすることをおすすめします。

キャンペーンチャンスアップの対象のキャンペーンには「キャンペーンチャンスアップ」のマーク、もしくは適用となる旨の案内が表示されます。中には登録が必要なものもあるので、気になったキャンペーンを見つけたら早めに参加手続きを済ませてくださいね。

JCBトラベル

JCBトラベルは、JCBが運営する旅行サイトです。

似た名前の旅行会社に「JTB」がありますが、別会社なので混同しないようにしてください。

JCBトラベル自体は誰でも利用することが可能ですが、JCBカードを持っている人には限定コンテンツが用意されており、よりお得な特典が受けられます。

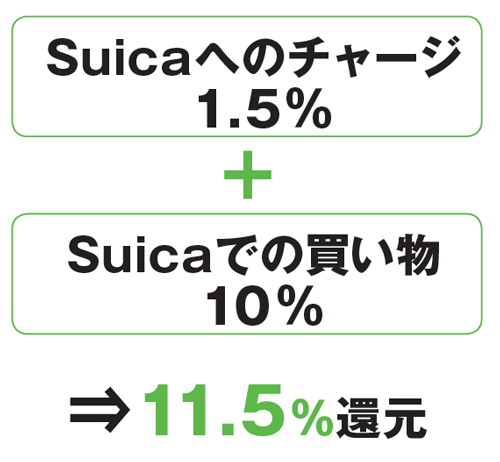

例えば「OkiDokiトクトクサービス」では、JCBオリジナルシリーズのカードで旅行代金の支払いをするとポイントが2.5%貯まります。

また「JCBトラベル積立」は毎月一定額を積立預金することで、満期を迎えた際に3%(初回申し込み時)ものサービス額が受け取れてしまう嬉しいサービスです。

旅行時に便利な、空港までの手荷物宅配サービス、空港までの送迎などもJCBトラベルから申し込みができます。

旅行を計画する時には、ぜひチェックしてみてください。

ディズニー★JCBカード

JCBは東京ディズニーシーのオフィシャルスポンサーであり「JCB 一般カード」「JCB ゴールド」のディズニーデザインカードも発行しています。

ディズニーデザインカードは「ディズニー★JCB」と呼ばれ、通常デザインカードと比べて年会費が高く機能は一部制限されます。

ただ他のカードと違い、ディズニー★JCB公式サイトを利用できる、という最大のメリットがあります。

会員だけが利用できる専用のサイトでは、ディズニーファンは見逃せないキャンペーンが目白押しです。

会員だけが参加できるプレゼント抽選や、東京ディズニーシー・ホテルミラコスタの対象レストランでスペシャルドリンクの提供、限定イベントなどは、ディズニー★JCBカードを持っていないと参加できません。

ディズニー★JCBではOkiDokiポイントの代わりに、ディズニーポイントというポイントプログラムを提供しています。

JCB一般カードでは200円につき1ポイント、JCBゴールドでは100円につき1ポイント付与されます。

集めたポイントはマイページからディズニー商品へ交換することが可能です。

ディズニー★JCBは、年会費が割高でカードとしての機能は落ちるものの、ディズニーファンには必見のカードです。

OkiDokiポイントについて

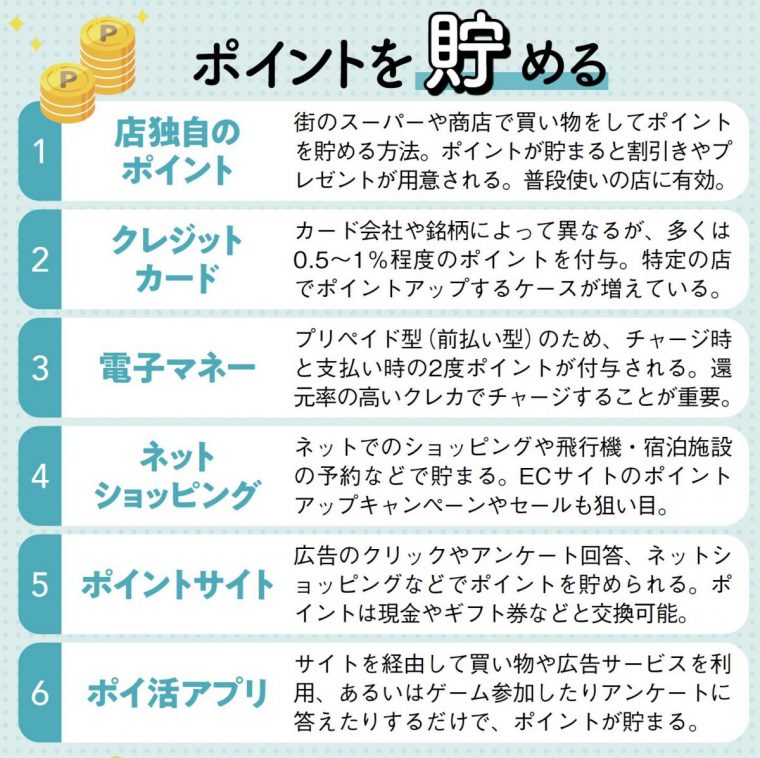

JCBカードは利用額に応じてOkiDokiポイントというポイントが貯まります。

ここでは、下記のOkiDokiポイントの特徴や交換先を紹介していきます。

OkiDokiポイントを理解し、お得に利用していきましょう。

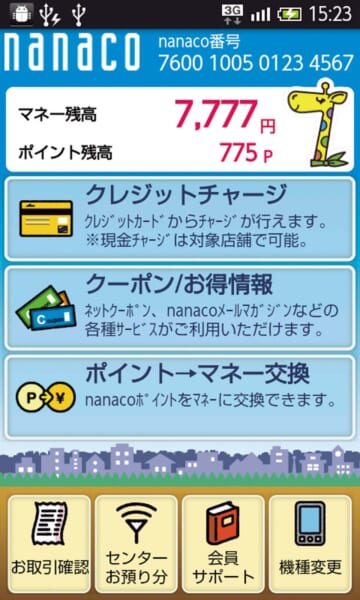

OkiDokiポイントは1ポイント = 5円で計算

JCBカードのポイント還元率が0.5%の場合、税込1,000円の利用で1ポイント還元されます。

ポイントの還元率だけで見ると0.1%なので、疑問に思う人もいるかもしれません。

ここで重要なのは、OkiDokiポイントは「1ポイント = 5円」で計算されることです。

「税込1,000円利用で1ポイント = 5円」になり、還元率は0.5%になるのです。

OkiDokiポイントは、毎月合算した請求金額に対して付与されます。

一回のショッピングの支払いが1,000円以下であっても、月単位で超えていれば問題ありません。支払い時に金額を気にする必要はないです。

また、細かいですが金額が ”税込” で計算されることにも注目です。

JCBカードでは消費税分も無駄なくお得に感じることできますね。

有効期限がある

OkiDokiポイントはカードによって有効期限が決まっています。カードごとの有効期限は下記の通りです。

一般カードは2年、ゴールドカードは3年、それ以上のランクのカードは5年と覚えておきましょう。

厳密には「獲得月から〇年後の15日に失効」となるので、決められた年数から1ヶ月弱は延命できるということにはなります。

獲得したポイントの有効期限はMy JCBで確認できます。

せっかく貯めたポイントが期限を超えて失効なんてことがないように、定期的にチェックするようにしてくださいね。

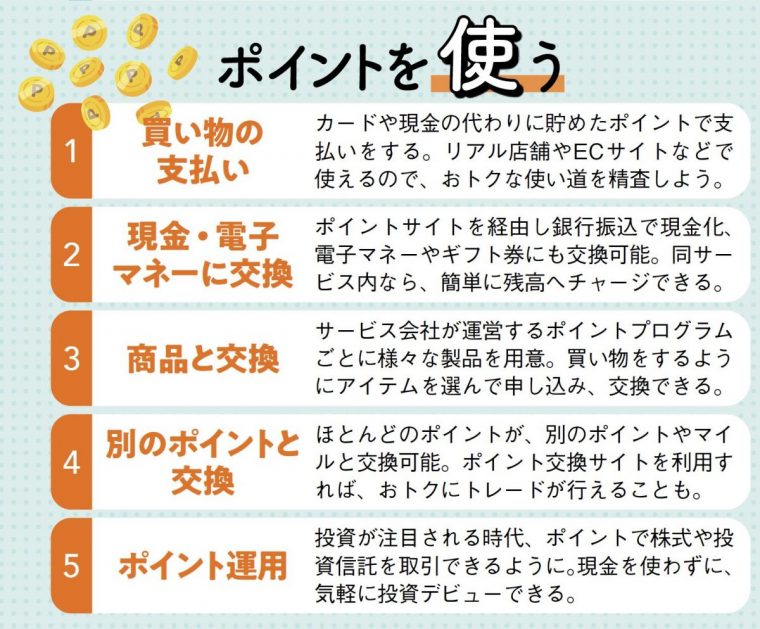

OkiDokiポイントの主な交換先

OkiDokiポイントには豊富な交換先があります。主な交換先とレートは下記のとおりです。

※交換ポイント数によって若干レートが異なることがある

交換レートは「1ポイント ₌ 3円~5円」と幅があります。

nanacoポイントやビックポイント/ビックネットポイント、JCBギフトカードなどと交換するとレートがいいです。

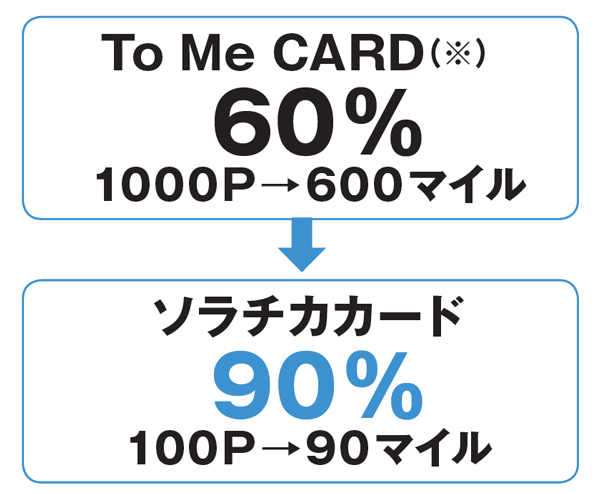

マイルに交換した場合は、JALとANA共に「1ポイント ₌ 3マイル」ですが、特典航空券を購入した場合は「1マイル = 2円以上」となることもあります。

その場合は「1ポイント ₌ 6円以上」となるので、飛行機を頻繁に利用する人はマイルに交換するのもおすすめです。

OkiDokiポイントをお得に貯めるには

この見出しでは、OkiDokiポイントをお得に貯めるために重要なポイントを紹介します。

それぞれ詳しく解説していきます。

基本ポイント還元率がいいカードを選ぶ

OkiDokiポイントを貯めていく上で、やはり基本ポイント還元率は重要です。

還元率0.5%と1%では、貯まるポイントに倍の差が出てきます。

お得にポイントを貯めたい人にはJCBカード唯一の1%還元である「JCB CARD W/W plus L」がおすすめです。

年齢の制限などで「JCB CARD W/W plus L」が作れない方は、年間の利用金額やポイント優遇サービスで増やす方法がメインとなります。

具体的にどう増やしていくかは次の見出しで紹介していきます。

支払いをJCBカードにまとめる

還元されるポイントを増やすには、支払いをJCBカードにまとめることが重要です。

コンビニやレストラン、カフェ、美容室、ガソリンスタンド、光熱費など、日常生活の支払いはすべてJCBカードにまとめるように心掛けるといいでしょう。

また、賃貸で暮らしている人の場合、会社によってクレジットカード払いに対応していることがあります。

比較的大きな金額の支払いになり、その分ポイントも多く貯まるので、取り扱いがある場合は積極的に利用していきましょう。

ポイントが優遇されるサービスをフルで活用する

一部のJCBカードを除き、JCB会員は「JCBオリジナルシリーズ」と「OkiDokiランド」という2つのサービスを利用できます。

「JCBオリジナルシリーズ」は実店舗とオンラインショップの2つがラインナップされています。

実店舗は登録なしでポイントが優遇されることがありますが、オンラインショップでは原則JCBオリジナルシリーズの公式サイトを経由が必要です。

「OkiDokiランド」にはオンラインショップのみがラインナップされています。

様々なお店が掲載されており、普段使うお店とも提携しているかもしれませんよ。

JCBカードの申し込み手順を解説

この見出しでは、OkiDokiポイントをお得に貯めるために重要なポイントを紹介します。

ここでは、JCBカードの申し込みから受け取りまでを4つの手順に分けて解説していきます。

※ネット申し込みの場合

まだクレジットカードを持っていない方、JCBカードに興味を持って申し込みを考えている方はぜひ参考にしてみてください。

それぞれ詳しく解説していきます。

公式サイトで作りたいカードを選ぶ

まずはJCBカードの公式サイトに行き、作りたいカードを選びましょう。

この記事で個別に紹介したカードのうち、招待がなくても作れるのは以下の7枚です。

ゴールドやプラチナランクのカードは、相応の年収や社会的なステータスが求められます。

カードを初めて作る方は、まずは一般ランクのカードで実績を積んでいくのがおすすめです。

申し込みフォームで必要事項を記入する

カードを選んだ後は、規約に同意し申し込みフォームで名前や住所、メールアドレス、年収などの必要な情報を入力していきます。

自身の情報に加え、引き落とし用の銀行口座番号と運転免許証などの本人確認書類も併せて用意しておくようにします。

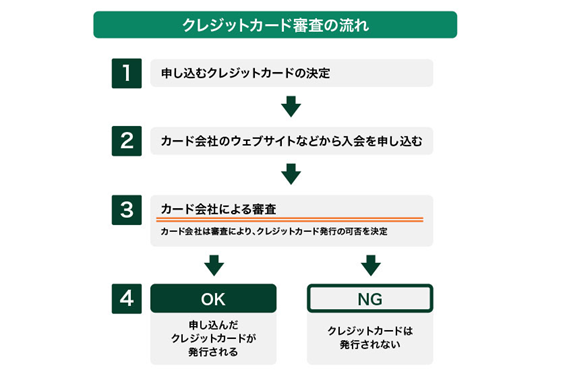

審査の結果を待つ

申し込みが完了したら、審査の結果を待つことになります。

審査結果が出るまでの時間は、早いもので即日、遅いものでは1週間ほどかかるようです。

審査は、その人がクレジットカードを作るにあたって、支払い能力があるかどうかを確認するために行います。

具体的な審査内容は明らかにされていませんが、その人の年齢、住居のタイプ(持ち家、賃貸など)、年収や勤続年数の「属性情報」そして、金融機関やクレジットカードで支払い遅延がなかったかなどの「信用情報」の2つをチェックすると言われています。

審査に落ちてしまった場合、理由は教えてもらえません。

審査に落ちても再度申し込みをすることはできますが、根本的な問題が解決されない限りは審査に通ることはありません。

自分自身で問題となっている点を探し出して改善を行う必要があります。

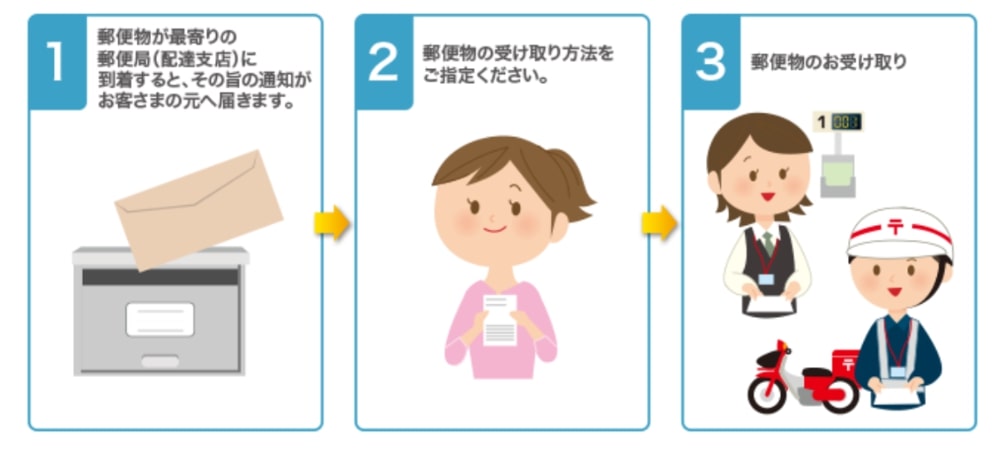

審査通過後に自宅へ郵送

無事に審査に通った後2〜3日くらいで、実物のカードが自宅に郵送されてきます。

届いた後は、裏面に自分の名前のサインをすることでお店で使えるようになります。

カードに記載の番号は、クレジットカードにおいてとても重要なものです。番号を入力するだけでオンラインショップで買い物をすることができます。外で利用するときは、極力他人の目に触れることのないように扱うようにしてください。

JCBカードに関するQ&A

JCBカードを作り利用する中で、疑問点となりやすいことをピックアップしてまとめました。

JCBカードは海外でも使える?

海外では一部のアジア諸国やグアム、ハワイなどで利用できることがあります。

また、JCBはディスカバーカードと提携して加盟店を開放をしており、アメリカでも使えるお店が多いです。

JCBカードの海外取り扱い店舗は少なく、日本人観光客が多い地域やディスカバーカードの取り扱い店に限られます。

海外旅行の際はMaster cardやVISAも持っていくと安心です。

JCBカードは複数持てる?

JCBオリジナルシリーズのカードは1枚しか持つことができません。

他の提携JCBカード(楽天 JCBカードやANA JCBカードなど)は複数持つことができます。

JCBのプロパーカードのうち、JCBオリジナルシリーズに属するカードを2枚持つことができません。

JCBオリジナルシリーズ以外のカードや他の提携JCBカードは、2枚以上持つことができます。

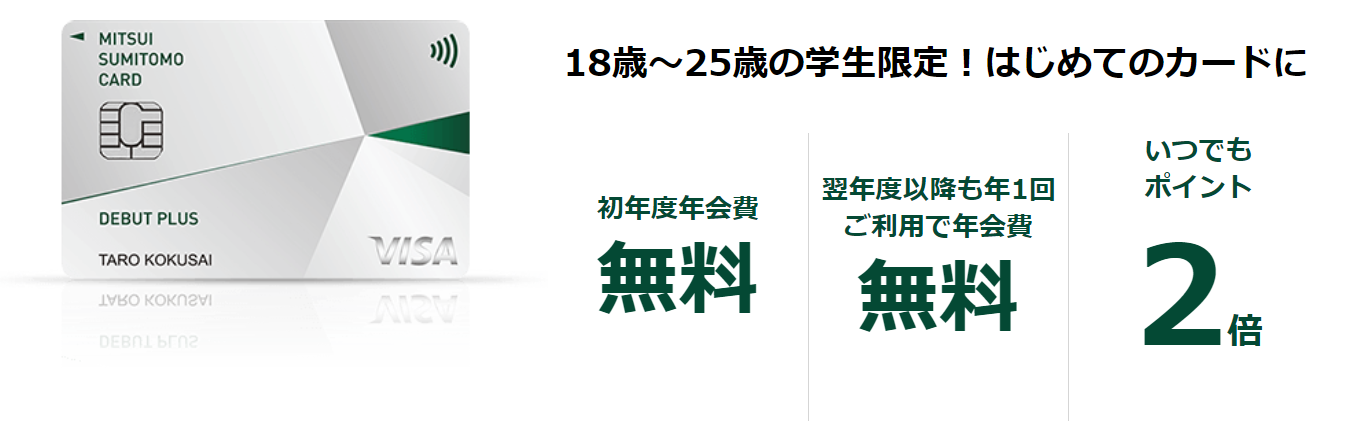

JCBカードは何歳から作れる?

年齢制限があるものを除き、JCBカードは18歳から申し込み可能です。

ただ、20歳未満の人は親権者の同意が必要です。

JCBの一般カードは18歳以上で学生でも申し込むことができます。

学生で定職についていない場合でも、アルバイトの収入があれば年収欄に記入しても問題ありません。

JCBのデジタルカードやバーチャルカードはある?

現在はありません。

JCBカードは、スマホのアプリ上でカードが発行されるデジタルカードやバーチャルカードには対応していません。

カードによっては、Apple PayやGoogle Payなどのカードを登録して支払いを行うタイプの決済には対応していることがあります。

JCBカードを紛失してしまったらどうしたらいい?

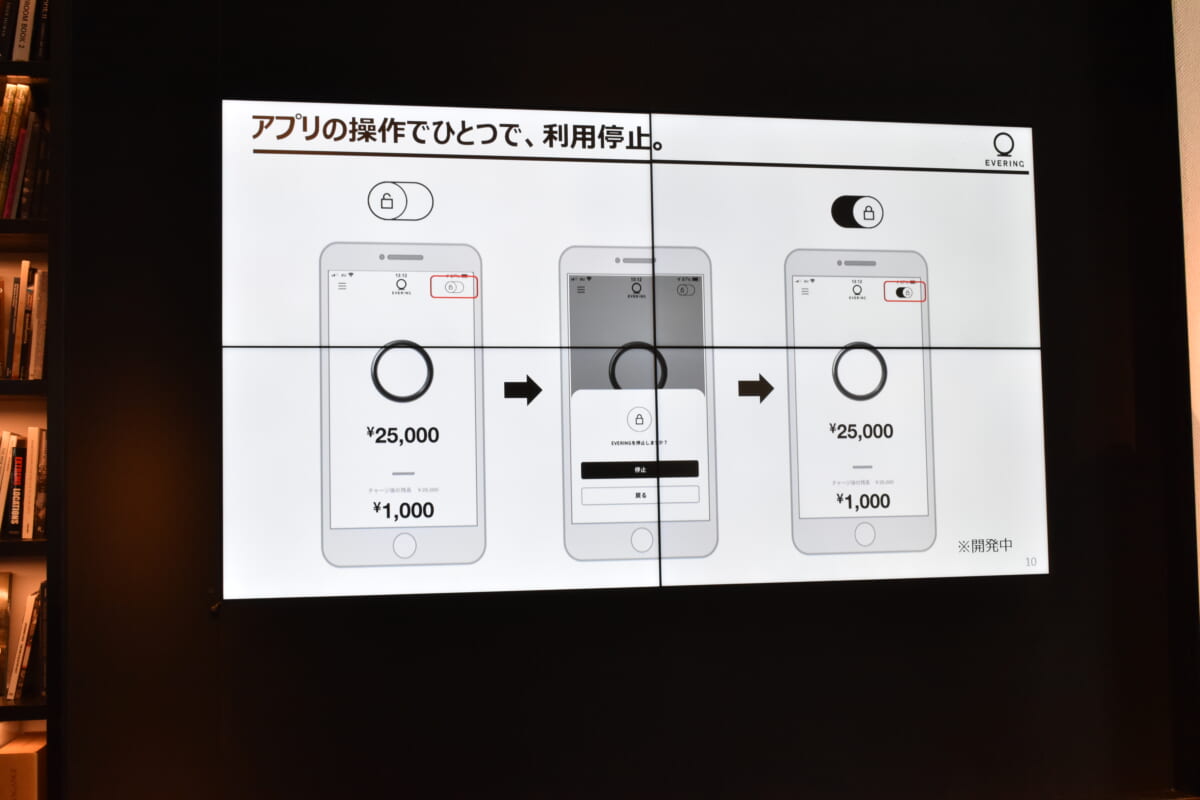

JCB紛失盗難受付デスクへ連絡し、利用停止と再発行手続きを行ってください。

カードを紛失してしまうと悪用される恐れがあります。

紛失に気づいたらなるべく早く対応を行うようにしてください。

JCBカード申し込み時にはどんな審査が行われるの?

審査内容は非公開ですが、住居のタイプや年齢、勤続年数、年収の「属性情報」と、金融機関への支払い・遅延状況などの「信用情報」がチェックされるようです。

カードの審査内容はどこの会社も明らかにしていませんが、通常は「属性情報」と「信用情報」がチェックされています。

中でも信用情報は重要で、過去に支払い遅延などで傷があると審査に通らないことが多いです。

傷は5年間消えないので、普段から支払いが遅れないように注意が必要です。

分割払い、リボ払いってなに?違いは?

分割払いは支払いを複数回に分ける方法、リボ払いは毎月一定額の支払いをする方法のことです。3回以上の分割払いとリボ払いは手数料がかかります。

一度の引き落としで厳しい額の買い物をするときに、分割払いやリボ払いは便利な方法です。

しかし、利用時は所定の手数料がかかることには注意が必要です。

リボ払いは毎月決めた額のみを支払う方法であり、元本が減っているかどうかを自分で確認しなければなりません。

使い方によっては元本が減らずに金利の支払いが膨らみ延々と支払いが続く事態にもなりえます。

リボ払いはきちんと仕組みを理解したうえで利用するようにしてください。

まとめ

この記事では、JCBのプロパーカードのことを徹底的に解説してきました。

JCBのプロパーカードではJCB CARD W/W plus Lがおすすめ

上位ランクのカードを作るには一般カードやゴールドカードでの支払い実績が必要

JCBカード会員限定の特典を活用して、優待でポイントをお得に貯めよう

JCBカードは日本の国際ブランドとして多くのユーザーを抱える、格式高いカードです。

各カードには様々な特典があり、上手に利用することで生活に彩りを加えてくれるはずです。

ぜひ記事を参考に、あなたに合ったJCBカードを選んでみてください。

この仕組み知らなかったしそもそもイオンカード申し込んだのが昨年11月だし…謎のグレードアップ

この仕組み知らなかったしそもそもイオンカード申し込んだのが昨年11月だし…謎のグレードアップ まぁ、年会費無料だからいいのだが

まぁ、年会費無料だからいいのだが

そうだ、すっかり忘れてた…まずは家族カードの申し込みからか。やっぱ年会費無料のイオンカードかな

そうだ、すっかり忘れてた…まずは家族カードの申し込みからか。やっぱ年会費無料のイオンカードかな

0529館山トライアスロンOD732 (@mitsu6809)

0529館山トライアスロンOD732 (@mitsu6809)

fudafoota

fudafoota

(@fudafoota)

(@fudafoota)

株&不動産

株&不動産 投資家 (@shofuku9)

投資家 (@shofuku9)

Kenichiro FUJII (@kensan_nippon)

Kenichiro FUJII (@kensan_nippon)

(@kozenifugo)

(@kozenifugo)

(@enopay110)

(@enopay110)

代表取締役社長 (@sakezukitousipp)

代表取締役社長 (@sakezukitousipp)